L’impact économique direct du deuxième confinement est pour l’instant limité, mais les perspectives restent moroses pour les entreprises belges

La perte de chiffre d’affaires que subissent les entreprises belges à la suite de la crise du coronavirus a augmenté, pour atteindre 17 % en novembre. Ceci représente une dégradation de 3 points de pourcentage par rapport à la période s’étalant d’août à octobre et environ la moitié de la perte de chiffre d’affaires de large ampleur enregistrée lors du premier confinement de mars et avril. C’est ce qui ressort de la nouvelle enquête de l’ERMG auprès des entreprises belges.

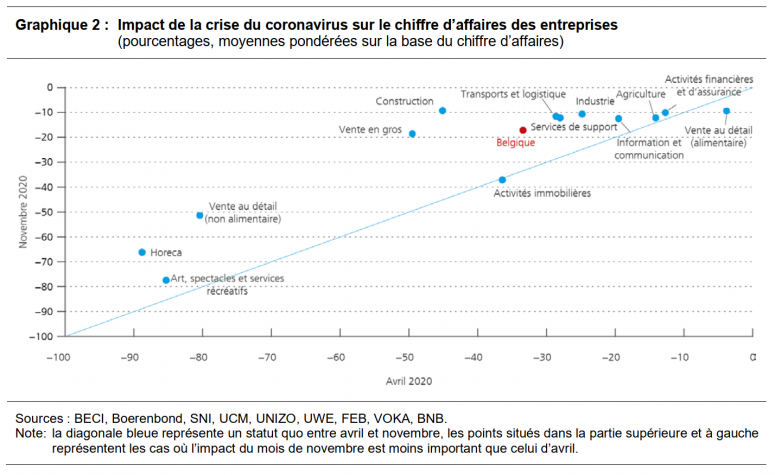

Le deuxième confinement pèse principalement sur le chiffre d’affaires dans les secteurs de l’horeca, de la vente au détail et en gros et de l’immobilier, mais l’impact y reste moindre que lors du premier confinement. En outre, aucune détérioration n’a été rapportée dans les autres secteurs d’activité en novembre, alors que nombre d’entre eux avaient été durement frappés lors du premier confinement. Ceci étant dit, les perspectives se sont assombries en ce qui concerne le chiffre d’affaires en 2021, les plans d’investissement, l’emploi et le risque de faillite. La crise du coronavirus entraîne également un accroissement structurel de l’e-commerce.

Une nouvelle enquête a été réalisée la semaine dernière par plusieurs fédérations d’entreprises et d’indépendants (BECI, SNI, UCM, UNIZO, UWE et VOKA). L’initiative est coordonnée par la BNB et par la FEB. Cette enquête est la quinzième vague d’une enquête menée depuis mars, dont l’objectif est d’évaluer l’incidence de la crise du coronavirus et des mesures restrictives sur l’activité économique et sur la santé financière des entreprises. Au total, 5 631 entreprises et indépendants ont répondu à l’enquête cette semaine.

L’enquête de l’ERMG repose sur l’évaluation des entreprises qui participent à l’enquête, et il convient donc d’en interpréter les résultats avec une certaine prudence. Les entreprises interrogées varient d’une enquête à l’autre, étant donné que d’une part les fédérations qui mènent les enquêtes auprès de leurs membres peuvent ne pas être les mêmes et que d’autre part les entreprises ne prennent pas systématiquement part à chaque enquête.

Cela rend la comparaison dans le temps difficile. Bien que nous corrigions une éventuelle surreprésentation dans l’échantillon d’entreprises de certains secteurs, il est possible que les entreprises sondées diffèrent selon d’autres caractéristiques au fil du temps. Ainsi, un biais de survie peut apparaître en raison du délai qui s’écoule entre les enquêtes, certaines entreprises en difficulté étant entre-temps susceptibles d’avoir déposé le bilan et de ne plus participer à la nouvelle enquête. L’enquête de cette semaine comprend par ailleurs davantage de petites entreprises que la précédente, mais cela revêt une importance moindre pour les indicateurs puisqu’une moyenne pondérée est calculée sur la base du chiffre d’affaires ou du nombre de salariés des entreprises.

L’impact économique de la crise du coronavirus sur le chiffre d’affaires est deux fois plus faible que lors du premier confinement

En tenant compte de la taille des entreprises et de la valeur ajoutée sectorielle, les entreprises interrogées ont rapporté cette semaine une baisse de leur chiffre d’affaires de 17 % comparativement à la normale. Il s’agit d’une détérioration de 3 points de pourcentage par rapport à la période allant d’août à octobre et qui représente environ la moitié de l’énorme perte de chiffre d’affaires enregistrée lors du confinement du printemps. L’écart en termes d’incidence sur le chiffre d’affaires entre les régions s’est réduit depuis l’enquête précédente, même si Bruxelles reste la région où l’impact est le plus important. Enfin, le confinement actuel frappe à nouveau plus lourdement les indépendants et les petites entreprises.

Les secteurs d’activité qui ont été les plus touchés au printemps font à nouveau état d’un impact fortement négatif, bien que moins significatif, sur leur chiffre d’affaires. Il s’agit des secteurs de la vente au détail non alimentaire, des activités immobilières, de l’horeca et des arts, spectacles et services récréatifs. Ces secteurs sont évidemment sensiblement affectés par l’interdiction totale ou partielle de leurs activités, qui est citée par plus des deux tiers des entreprises interrogées de ces secteurs comme une raison majeure de la perte de chiffre d’affaires.

La perte de chiffre d’affaires de la vente au détail non alimentaire s’est sensiblement détériorée depuis l’été, passant de 9 % en août et 19 % en octobre à 51 % à l’heure actuelle. La nette baisse enregistrée en novembre est principalement due à la fermeture physique obligatoire des magasins non essentiels. L’effet du confinement actuel est néanmoins bien plus limité par rapport à la perte de 80 % du chiffre d’affaires observée lors du premier confinement. Cela s’explique essentiellement par le fait qu’un plus grand nombre de magasins sont désormais autorisés à rester ouverts et que les ventes en ligne et les services de retrait en magasin sont devenus des canaux de vente plus importants.

La perte de chiffre d’affaires légèrement plus importante dans le secteur de la vente au détail alimentaire par rapport au printemps peut en partie s’expliquer par l’interdiction de la vente de certains produits non essentiels. De manière plus générale, les grandes entreprises semblent être sous-représentées au sein de l’échantillon de ce secteur dans cette enquête ainsi que dans les vagues précédentes, de sorte que la perte de chiffre d’affaires de ce secteur est susceptible d’être plus limitée que la moyenne de l’enquête. En outre, en lien avec la diminution de la vente au détail, la perte de chiffre d’affaires de la vente en gros a également augmenté, pour atteindre 19 % par rapport à la normale.

Par ailleurs, la perte de chiffre d’affaires du secteur des activités immobilières s’est également fortement détériorée en novembre, passant de 12 % en octobre à 37 % en novembre. Cela peut être expliqué par l’interdiction en vigueur des visites sur place pour la vente ou la location d’un bien immobilier. Enfin, le secteur des arts, spectacles et services récréatifs et celui de l’horeca restent les deux secteurs les plus touchés.

Les pertes de chiffre d’affaires y atteignent respectivement 77 et 66 % et restent les mêmes que celles observées dans le cadre de l’enquête d’octobre, qui a eu lieu juste après la fermeture des bars et des restaurants. Dans ces deux secteurs, cette perte de chiffre d’affaires est toutefois un peu moins lourde qu’au printemps (surtout dans le secteur horeca), ce qui peut être le résultat d’une utilisation plus intensive de vente et de commande en ligne.

Le chiffre d’affaires des autres secteurs n’a pas affiché de chute brutale en novembre. Au niveau de l’industrie, de la construction, des services de support, du secteur des transports et de la logistique, du secteur des activités financières et et d’assurance (un ensemble de secteurs qui représentent plus de 70 % de la valeur ajoutée des secteurs pris en compte dans le cadre de cette enquête), la baisse rapportée du chiffre d’affaires causée par la crise du coronavirus est similaire à celle qui a été enregistrée en octobre et inférieure à celle qui avait été observée lors du premier confinement.

Pour ces secteurs, la faiblesse de la demande reste le facteur le plus déterminant de l’impact de la crise du coronavirus sur le chiffre d’affaires. L’ampleur de la demande extérieure dépend de la nature des activités des entreprises et est plus marquée dans les secteurs de l’industrie et des transports et de la logistique, par exemple. En novembre, les entreprises interrogées de ces deux secteurs ont fait état d’une diminution de 10 % des ventes à l’étranger par rapport à la normale, ce qui constitue une légère amélioration vis-à-vis de l’enquête précédente (-12 % pour les deux secteurs) et un chiffre comparable au recul du chiffre d’affaires total dans ce secteur.

Les perspectives en termes de chiffre d’affaires des entreprises se sont assombries pour le trimestre en cours et l’année à venir. Pour être précis, les entreprises interrogées s’attendent à ce que leur chiffre d’affaires soit inférieur de 16 % à la normale au quatrième trimestre de 2020. En 2021, selon les entreprises interrogées, le chiffre d’affaires ne rebondirait que modestement et resterait encore inférieur de 12 % en moyenne à la normale, ce qui constitue une estimation un rien plus mauvaise que celles des deux enquêtes précédentes.

Les entreprises prévoient également que l’emploi et l’investissement seront moins favorables en 2021

Le degré d’inquiétude quant à l’activité commerciale de l’entreprise, mesuré sur une échelle allant de 1 (peu inquiet) à 10 (fort inquiet), est resté presque constant en novembre, à 6,9. Il s’agit d’un niveau comparable à celui, très élevé, qui avait été atteint durant le premier confinement. La forte inquiétude des entreprises, la dégradation du chiffre d’affaires et la grande incertitude quant à l’évolution de la situation sanitaire ont un impact négatif sur les plans d’investissement des entreprises.

Les entreprises interrogées pressentent que, comparativement à la normale, la crise du coronavirus comprimera les investissements de 25 % en 2020 et de 23 % en 2021. Les investissements ne reprendraient donc que très modérément entre ces deux années. Notons par ailleurs que les perspectives d’investissements pour 2021 se sont quelque peu détériorées depuis septembre (-19 % en septembre, -21 % en octobre et -23 % en novembre).

Les perspectives sont également moroses au niveau de l’emploi dans le secteur privé. Alors que les estimations des pertes d’emplois se sont légèrement améliorées pour 2020 (de 89 000 dans l’enquête d’octobre à 84 000 dans l’enquête de novembre), une contraction de l’emploi de près de 60 000 unités est attendue dans le secteur privé en 2021. Ceci constitue une dégradation significative par rapport aux estimations basées sur les réponses du mois octobre, qui annonçaient une baisse de 15 000 unités. Cette évolution est observée dans la quasi-totalité des secteurs d’activité et est probablement le résultat de la combinaison de la prolongation du régime de chômage temporaire et d’un assombrissement des perspectives économiques.

Le risque de faillite a augmenté, surtout pour les petites entreprises

La nouvelle baisse du chiffre d’affaires après une reprise seulement partielle et les perspectives économiques plus moroses sont deux facteurs qui tendent à accroître le risque de faillite d’une entreprise. Dans l’enquête de novembre, la part des entreprises considérant qu’une faillite est probable ou très probable dans les semaines ou les mois à venir a augmenté par rapport au mois précédent. La tendance à la hausse du risque de faillite est une réalité tant en Wallonie et en Flandre (pour Bruxelles, l’indicateur se stabilise après une forte hausse en octobre) qu’auprès des indépendants et des petites et moyennes entreprises (jusqu’à 250 salariés).

En termes de niveau, toutefois, des différences continuent d’être observées et les indépendants et petites entreprises ainsi que les entreprises wallonnes et bruxelloises affichent un risque de faillite plus élevé. Notons par ailleurs que les secteurs caractérisés par un risque de faillite supérieur à que la moyenne sont ceux de l’horeca (29 %), des arts, spectacles et services récréatifs (28 %), des transports et de la logistique (20 %) et de la vente au détail non alimentaire (17 %). Pour ces quatre secteurs d’activité, l’indicateur a grimpé entre octobre et novembre.

Au niveau agrégé, la proportion des entreprises interrogées ayant mentionné qu’une faillite était probable ou très probable durant les semaines ou les mois à venir est passée de 8 % en octobre à 12 % en novembre. Toutefois, l’augmentation du risque de faillite peut être partiellement attribuée à la part plus importante des petites entreprises dans l’échantillon de novembre. Ces entreprises sont ostensiblement confrontées à un risque de faillite plus élevé dans le cadre de la crise du coronavirus.

La perception d’un risque accru de faillite est confirmée par les réponses à d’autres questions posées dans l’enquête à propos du risque de faillite. D’une part, à la question « Votre entreprise est-elle déclarée en faillite ou a-t-elle une demande de mise en faillite en cours ? », 8 % des entreprises interrogées ont indiqué qu’elles suivaient une procédure de faillite ou qu’elles l’entameraient au cours des six prochains mois, contre à peine 5 % en octobre.

D’autre part, les entreprises interrogées considèrent que 11 % des entreprises de leur propre secteur ont déposé le bilan ou qu’elles font l’objet d’une procédure de faillite, contre 8 % en octobre. Les différentes questions apportent des informations complémentaires et ne sont donc pas entièrement comparables, mais le point commun est la tendance haussière de la perception du risque de faillite.

Au niveau des problèmes de liquidité également, une aggravation de la situation est rapportée dans l’enquête de novembre. La part des entreprises interrogées faisant état de problèmes de liquidité est passée de 32 % en octobre à 35 % en novembre. Une dégradation est également observée au niveau des réponses à la question « Combien de temps votre entreprise peut-elle faire face à ses obligations financières actuelles sans devoir compter sur une injection de capitaux supplémentaire ou de prêts supplémentaires ? ».

Alors qu’en octobre, 23 % des entreprises interrogées déclaraient pouvoir y faire face pendant trois mois au maximum, ce pourcentage atteint 27 % en novembre. Entre octobre et novembre, la position de liquidité s’est fortement détériorée au niveau du secteur de la vente au détail non alimentaire et du secteur des transports et de la logistique.

Le recours au chômage temporaire s’accroît mais reste bien en deçà du niveau d’avril

L’une des mesures de soutien annoncées le 6 novembre était la réintroduction du chômage temporaire pour cas de force majeure pour toutes les entreprises. Selon l’enquête de novembre, 11 % des employés du secteur privé étaient au chômage temporaire, contre 6 % en septembre et 7 % en octobre. À l’heure actuelle, on est encore loin des 32 % rapportés par les entreprises interrogées au début d’avril, ce qui est une autre indication que l’impact direct du nouveau confinement est plus faible qu’au printemps.

Le recours au chômage temporaire pourrait toutefois s’intensifier prochainement puisqu’un peu plus d’une entreprise sur deux (à l’exclusion des indépendants) déclare qu’elle aura davantage recours au chômage temporaire durant les semaines à venir que ce n’est le cas actuellement, en ligne avec le nouvel assouplissement du chômage temporaire.

La part des employés du secteur privé qui travaillent à domicile a sensiblement évolué entre octobre et novembre. Alors qu’en octobre, 22 % des employés alternaient entre travail sur site et travail à domicile (c’est-à-dire un « télétravail partiel »), ils ne sont plus que 9 % en novembre. Le télétravail à temps plein étant devenu la règle générale, la part des employés qui effectuent la totalité de leur travail à domicile a progressé de manière significative, passant de 21 % en octobre à 30 % en novembre.

Accroître le recours au télétravail n’est toutefois pas possible pour toutes les entreprises, et le principal obstacle qui est avancé par les entreprises interrogées reste la nature du travail (pour 57 % des répondants). Le manque d’équipements ou la formation insuffisante des employés restent des facteurs secondaires (cités respectivement par 6 et 2 % des répondants).

Les employés en congé de maladie ou en quarantaine représentent 3,4 % de l’emploi dans le secteur privé, contre 3,2 % en octobre et 2,2 % en septembre. Ce pourcentage est clairement plus élevé dans les secteurs où le travail à domicile est moins aisé.

Impact économique : la crise du coronavirus donne lieu à une hausse structurelle du commerce électronique

Les craintes de contamination des clients et la fermeture obligatoire de certains points de vente physique ont incité de nombreuses entreprises à développer des systèmes de vente ou de commande à distance. La part des entreprises interrogées qui réalisent leur chiffre d’affaires par le biais de ventes ou de commandes à distance a sensiblement augmenté par rapport à la période antérieure à la crise du coronavirus, et ce principalement dans les secteurs d’activité axés sur les consommateurs.

Ce pourcentage a grimpé d’environ 8 points dans la vente au détail alimentaire et non alimentaire, l’horeca et les activités financières et d’assurance. Il s’est également accru, fût-ce dans une moindre mesure (quelque 4 points de pourcentage) dans l’immobilier, les services de support, l’information et la communication, l’industrie manufacturière et l’agriculture. De plus, cette hausse est structurelle, les entreprises interrogées ayant déclaré qu’elle ne s’atténuerait pas après la crise du coronavirus et qu’elle s’intensifierait même fortement dans les activités financières et les assurances. Cette tendance générale pourrait également accroître la nécessité d’un cadre réglementaire adapté.